- Dettagli

- Visite: 1846

COMUNICATO STAMPA

APPROVATA LA RELAZIONE FINANZIARIA SEMESTRALE AL 30 GIUGNO 2019

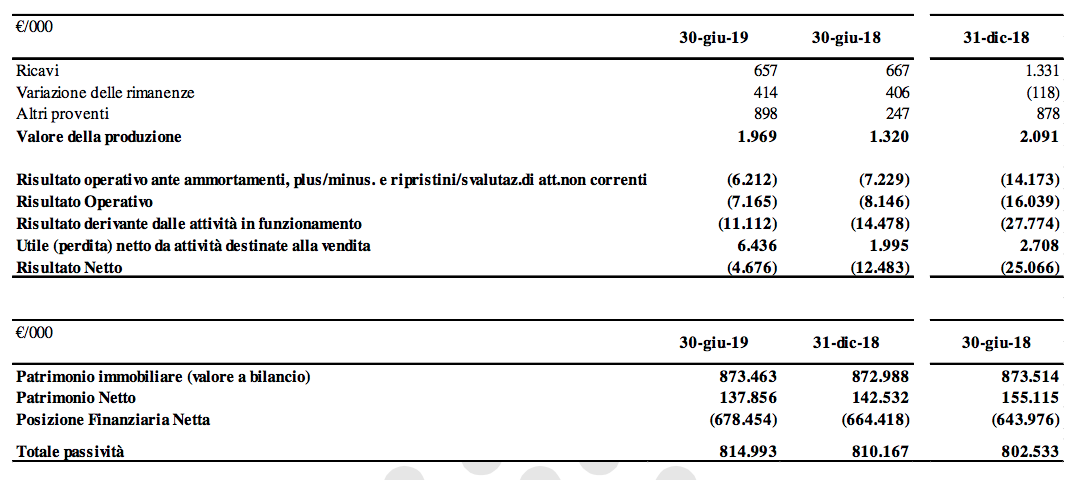

• Perdita consolidata netta di 4,7 milioni di euro, in sensibile riduzione rispetto alla perdita consolidata netta di 12,5 milioni di euro al 30 giugno 2018

• Posizione finanziaria consolidata netta negativa pari a 678 milioni di euro rispetto a 644 milioni di euro al 30 giugno 2018 e 664 milioni di euro al 31 dicembre 2018

• Patrimonio consolidato netto positivo pari a circa 138 milioni di euro rispetto a un patrimonio consolidato netto positivo di 155 milioni di euro al 30 giugno 2018 e per 143 milioni di euro al 31 dicembre 2018

INFORMATIVA MENSILE AI SENSI DELL’ART.114, COMMA 5, D.LGS. N. 58/98 aggiornamento al 30 giugno 2019

Il Consiglio di Amministrazione della Risanamento S.p.A., tenutosi il giorno 30 luglio 2019 sotto la presidenza del Dott. Claudio Calabi, ha approvato la Relazione Finanziaria Semestrale al 30 giugno 2019 che evidenzia i seguenti principali dati consolidati:

Scarica il Comunicato Stampa Integrale

- Dettagli

- Visite: 1769

APPROVATI I RISULTATI AL 30 GIUGNO 2019

24 LUGLIO 2019

- Risultati a livello di Gruppo in linea con le previsioni economico-finanziarie 2019 e con il Piano Industriale 2018 – 2022

- Ricavi in incremento del 12%: pari a euro 2.837 milioni (euro 2.527 milioni al 30 giugno 2018)

- EBITDA in aumento del 17%: pari a euro 215 milioni con EBITDA margin del 7,6%(7,3% al 30 giugno 2018)

- Risultato del periodo adjusted: positivo per euro 34 milioni (euro 39 milioni al 30 giugno 2018)

- Risultato del periodo: positivo per euro 12 milioni (euro 15 milioni al 30 giugno 2018) al netto degli oneri relativi ai contenziosi per danni da amianto per euro 18 milioni e oneri fiscali per euro 40 milioni

- Indebitamento finanziario netto[2]: euro 724 milioni (euro 494 milioni al 31 dicembre 2018) che riflette l’impatto dell’IFRS 16 (euro 88 milioni) ed una struttura finanziaria coerente con la crescita delle dimensioni e del valore delle unità cruise in costruzione ed il relativo calendario di consegne

- Record di ordini acquisiti in un singolo semestre pari a euro 6,6 miliardi: firmati contratti per 15 unità, di cui 11 navi da crociera per 5 brand diversi (Oceania, Regent Seven Seas, Viking, MSC, Princess) e una ulteriore unità per la US Navy nell’ambito del programma Littoral Combat Ship (LCS)

- Carico di lavoro complessivo[3] per 108 navi pari a euro 33,1 miliardi, circa 6,1 volte i ricavi 2018: backlog di euro 29,5 miliardi (+34% rispetto al 30 giugno 2018) con 98 unità in consegna fino al 2027 e soft backlog di euro 3,6 miliardi

- Consegnate 15 navi da 11 stabilimenti diversi, tra cui 2 navi da crociera, 3 unità expedition cruise e 2 navi militari, e varate 2 unità del programma di rinnovo della flotta della Marina Militare Italiana

- Firmato l’Alliance Cooperation Agreement con Naval Group, che definisce i termini operativi per la Joint Venture paritaria aprendo la strada al progetto di rafforzamento della cooperazione navale militare dei due gruppi per la creazione di un’industria navalmeccanica europea più efficiente e competitiva

- Continuano le interazioni con le Autorità Antitrust sull’acquisizione di Chantiers de l’Atlantique

- Avviate le attività per la costruzione del ponte sul fiume Polcevera a Genova

- Continua l’impegno del Gruppo nel campo della sostenibilità con la stipulazione di importanti accordi in ambito sociale ed ambientale e l’avvio di attività per il raggiungimento degli obiettivi del Piano di Sostenibilità.

- Dettagli

- Visite: 2027

- FIRMATO IL CONTRATTO DEFINITIVO DI VENDITA DELL’IMMOBILE SITO A MILANO IN VIA RONCAGLIA 12-14

- PREZZO DI VENDITA € 21,9 MILIONI A CONFERMA DEL VALORE DI BILANCIO (€ 21,7 MILIONI AL 31 DICEMBRE 2018)

Milano 11 luglio 2019 – Aedes SIIQ S.p.A. (MTA: AED) comunica che, in data odierna, Sator Immobiliare SGR S.p.A. società di gestione del Fondo Immobiliare Petrarca - Fondo di cui Aedes SIIQ ha la titolarità del 100% delle quote - ha firmato la vendita dell’immobile ubicato a Milano in Via Roncaglia 12-14, con un primario investitore istituzionale.

Come già comunicato alla firma del contratto preliminare di vendita, in data 28 febbraio 2019, l’immobile venduto è situato a Milano in Via Roncaglia, e ha una destinazione d’uso direzionale con una GLA di oltre 8.214 metri quadrati.

La vendita è stata effettuata ad un prezzo pari a € 21,9 milioni, a conferma del valore di bilancio al 31 dicembre 2018 pari a € 21,7 milioni.

Confrontando il prezzo di vendita con la precedente perizia, effettuata il 30 settembre 2018, pari a € 16,9 milioni si evidenzia un effetto positivo di circa € 5 milioni (cfr. Comunicato del 28 febbraio 2019).

La vendita dell’immobile, conferma, ancora una volta, il positivo riscontro del mercato rispetto alle valutazioni effettuate dagli esperti indipendenti sul portafoglio di Gruppo, e consente una riduzione della parte di portafoglio non affittato.

Scarica il Comunicato Stampa Integrale

- Dettagli

- Visite: 3649

- FIRMATI I CONTRATTI DEFINITIVI DI VENDITA DELL’IMMOBILE SITO A ROSA’ (VI) IN VIA CAPITAN ALESSIO E DEL RAMO D’AZIENDA AFFERENTE LO STESSO

- PREZZO DI VENDITA COMPLESSIVO € 2,3 MILIONI IN LINEA CON IL FAIR VALUE

Milano 16 luglio 2019 – Aedes SIIQ S.p.A. (MTA: AED) comunica che, in data odierna, ha firmato la vendita dell’immobile e del relativo ramo d’azienda ubicato a Rosà (VI) in Via Capitan Alessio. La vendita è stata effettuata ad un prezzo pari a € 2,19 milioni, in linea con il fair value. In pari data è stato ceduto ad altro investitore, il ramo d’azienda afferente il suddetto immobile, ad un prezzo pari a € 110 mila, anch’esso in linea con il fair value. Le vendite confermano, ancora una volta, il positivo riscontro del mercato rispetto alle valutazioni effettuate dagli esperti indipendenti sul portafoglio di Gruppo, e consentono la liquidazione del portafoglio non strategico al fine di reinvestire nei progetti core del Gruppo Aedes.

- Dettagli

- Visite: 3876

IL CONSIGLIO DI AMMINISTRAZIONE DI AEDES SIIQ HA:

- APPROVATO IL PIANO INDUSTRIALE 2019-2024

- PRESO ATTO DELL’ACCORDO TRA I SOCI DELL’AZIONISTA DI CONTROLLO AUGUSTO IN RELAZIONE AL:

- Rafforzamento patrimoniale di Aedes SIIQ previsto dal piano industriale;

- Avvio della procedura di vendita di Augusto e/o della partecipazione in Aedes SIIQ successivamente al completamento del rafforzamento patrimoniale

Milano, 1 luglio 2019 – Aedes SIIQ S.p.A. (MTA: AE) rende noto che il Consiglio di Amministrazione, riunitosi nella serata del 28 giugno 2019 sotto la presidenza dell’Amministratore Delegato Giuseppe Roveda, ha approvato il Piano Industriale 2019-2024 della Società.

Il Piano Industriale prevede, tra l’altro, un aumento di capitale in opzione ai soci della Società di complessivi Euro 50 milioni, da eseguirsi, orientativamente, entro il mese di novembre 2019.

Inoltre, sempre in data 28 giugno 2019, il Consiglio di Amministrazione di Aedes ha ricevuto da Agarp S.r.l., Arepo AD S.à r.l., Prarosa S.p.A. e Tiepolo S.r.l. (i “Soci di Augusto”), titolari dell’intero capitale di Augusto S.p.A. (“Augusto”), azionista di maggioranza della Società detentore di una partecipazione complessiva pari al 51,28% del capitale sociale di Aedes, una comunicazione relativa alle intese raggiunte in merito alla partecipazione di Augusto all’aumento di capitale in opzione della Società previsto dal Piano Industriale ed alla procedura di vendita del 100% del capitale sociale di Augusto e/o del 100% della partecipazione detenuta da Augusto in Aedes.